Valsts ieņēmumu dienests sagatavojis informatīvo materiālu “Ienākums no ieguldījumu zelta un dārgmetālu pārdošanas”, kurā skaidrots, kā maksāt nodokļus no ienākuma no dārgmetālu pārdošanas.

Dārgmetāli un nodokļi

Atbilstoši likuma “Par valsts proves uzraudzību” 1.panta 1.punktu dārgmetāli ir zelts, sudrabs, pallādijs, platīns un platīna grupas metāli jebkurā veidā un stāvoklī.

Ieguldījumu zelts atbilstoši Pievienotās vērtības nodokļa likuma 139.panta 1.daļai ir:

- zelts stieņos vai platēs dārgmetālu tirgū atzītajā svarā, ja šā zelta prove ir vienāda ar 995 vai lielāka, neatkarīgi no tā, vai par šo zeltu ir izdoti vai nav izdoti vērtspapīri par šo zeltu;

- zelta monētas, kuru zelta prove ir vienāda ar 900 vai lielāka, kuras emitētas pēc 1800.gada, ir vai ir bijušas likumīgs maksāšanas līdzeklis to izcelsmes valstī un kuras pārdod par cenu, kas nepārsniedz tajās esošā zelta brīvā tirgus vērtību vairāk nekā par 80%.

Ieguldījumu zelts un citi dārgmetāli ir kapitāla aktīvi. Ieguldījumu zelts un citi dārgmetāli ir ieguldījumi dārgmetālos, kas par tādiem ir atzīstami saskaņā ar speciālajiem normatīvajiem aktiem, jebkurā to fiziskā formā. Ieguldījumi dārgmetālos ir ieguldījumu veids, kas ļauj uzkrāt un saglabāt kapitālu.

No kapitāla aktīviem – dārgmetāliem, kuru iegādes mērķis saistāms ar ieguldījumu veidošanu dārgmetālos sava kapitāla uzkrāšanai un saglabāšanai, piemēram, zelta, sudraba, platīna, pallādija stieņos vai monētās, nošķir dārgmetālus:

- kuru iegādes mērķis saistāms ar personīgo patēriņu, piemēram, rotaslietas, virtuves piederumi – personīgā manta;

- kuru iegādes mērķis saistāms ar ienākuma gūšanu no saimnieciskās darbības likuma “Par iedzīvotāju ienākuma nodokli” 11.panta 1.3daļas izpratnē, piemēram, antikvāri priekšmeti un šādu priekšmetu kolekcijas.

Personas ienākumu no kapitāla aktīvu – ieguldījumu zelta un citu dārgmetālu – pārdošanas apliek ar iedzīvotāju ienākuma nodokli (IIN).

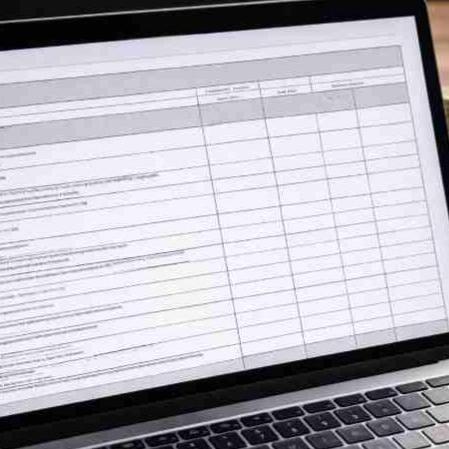

|

Likme |

Apliekamais objekts |

Deklarācija/pārskats un iesniegšanas termiņš |

Nodokļa samaksa |

|

Rezidents |

|||

|

No 2025.gada 25,5% (iepriekš – 20%) |

Pārdošanas cena – iegādes vērtība (kapitāla pieaugums = ienākums) |

Deklarāciju par ienākumu no kapitāla pieauguma (Ministru kabineta (MK) noteikumu Nr.662 “Noteikumi par iedzīvotāju ienākuma nodokļa deklarācijām un to aizpildīšanas kārtību” 3.pielikums) persona (ienākuma saņēmējs) iesniedz:

|

Līdz tā mēneša 23.datumam, kurā iesniegta deklarācija Ienākuma saņēmējs nodokli pārskaita uz šādu kontu: saņēmējs – Valsts budžets (Valsts ieņēmumu dienests (VID)), reģistrācijas numurs 90000010008, konta numurs (IBAN) – LV33TREL1060000300000 |

|

Nerezidents |

|||

|

3% |

Pārdošanas cena |

Ienākuma izmaksātājs iesniedz:

|

Ienākumu izmaksātājs ietur nodokli izmaksas vietā un samaksā līdz ienākuma izmaksas mēnesim sekojošā mēneša 23.datumam Ienākuma izmaksātājs nodokli pārskaita uz šādu kontu: saņēmējs – Valsts budžets (VID), reģistrācijas numurs 90000010008, konta numurs (IBAN) – LV33TREL1060000300000 |

|

25,5% piemēro:

|

Pārdošanas cena – iegādes vērtība (kapitāla pieaugums = ienākums) |

Persona gada kapitāla pieauguma precizēšanas deklarāciju par 2025.gadu iesniedz līdz pēctaksācijas gada 1.februārim Persona deklarāciju par ienākumu no kapitāla pieauguma neatkarīgi no ienākuma apmēra iesniedz līdz ienākuma gūšanas mēnesim sekojošā mēneša 15.datumam |

Pārmaksāto nodokli atmaksā Līdz tā mēneša 23.datumam, kurā iesniegta deklarācija Ienākuma saņēmējs nodokli pārskaita uz šādu kontu: saņēmējs – Valsts budžets (VID), reģistrācijas numurs 90000010008, konta numurs (IBAN) – LV33TREL1060000300000 |

Aprēķināto nodokli var samaksāt tiešsaistē, izmantojot VID elektroniskās deklarēšanas sistēmu.

No 2025.gada, ja kopējie gada ar nodokli apliekamie ienākumi (tajā skaitā ienākumi no kapitāla pieauguma un ienākumi no kapitāla, kas nav kapitāla pieaugums), kā arī ar nodokli neapliekamas dividendes un likvidācijas kvotas pārsniedz 200 000 eiro, gada ienākumu deklarācijā ienākuma pārsnieguma daļai piemēro nodokļa papildu likmi 3%.

Ienākumi

Pārdošanas (atsavināšanas) cena – naudas vai naturālā izteiksmē saņemta samaksa.

Iegādes vērtība – vērtība, par kādu persona iegādājas kapitāla aktīvu.

Ja iegādāts

Personai jāspēj pierādīt, ka tā ir veikusi izdevumus par kapitāla aktīva iegādi. Šim mērķim vislabāk kalpo personas dati, tas ir, vārds, uzvārds un personas kods, maksājumu apliecinošā dokumentā (piemēram, čekā).

Piemērs

Persona (rezidents) par 1600 EUR pārdeva zelta stieni “Valcambi”, kas nopirkts 2015.gada 15.decembrī par 1000 EUR. Zelta stieņa iegādi apliecina iegādes dokuments (čeks).

Ar nodokli apliek 600 EUR (1600 – 1000).

Piemērs

Persona (rezidents) par 1600 EUR pārdeva zelta stieni “Valcambi”, kas nopirkts 2015.gada 23.decembrī no sabiedrības ar ierobežotu atbildību “AA”, bet nav saglabājušies zelta stieņa iegādes dokumenti. Ja zelta stieņa iegādes dokuments (čeks) nav saglabājies, nodokli maksā no kapitāla aktīva pārdošanas cenas, neņemot vērā tā iegādes vērtību.

Ar nodokli apliek konkrētā zelta stieņa pārdošanas cenu – 1600 EUR.

Piemērs

Persona (rezidents) par 250 EUR pārdeva zelta kolekcijas monētu ar zelta provi 999,9, kas 2024.gada 12.martā nopirkta par 230 EUR. Zelta kolekcijas monēta iegādāta uzkrājuma veidošanai. Zelta monētas iegādi apliecina iegādes dokuments (bankas pārskaitījums).

Ar nodokli apliek 20 EUR (250 – 230).

Piemērs

Persona (rezidents) par 250 EUR pārdeva zelta kolekcijas monētu ar zelta provi 999,9, kas 2024.gada 12.martā nopirkta par 230 EUR. Zelta kolekcijas monēta iegādāta personīgām vajadzībām, kā patēriņa priekšmets. Zelta monētas iegādi apliecina iegādes dokuments (bankas pārskaitījums).

Ienākumu no personīgās mantas pārdošanas ar nodokli neapliek.

Persona iesniedz personai, kam pārdod personīgo lietu, izziņu, kurā apliecina, ka šīs lietas pārdošana nav saistīta ar tās saimniecisko darbību (MK noteikumu Nr.899 3.pielikums).

Ja mantots

Piemērs

Persona (rezidents) par 1400 EUR pārdeva sudraba stieni ”Valcambi”, kas iegūta mantojumā. Mantojuma apliecībā norādīta šīs zelta monētas vērtība – 1500 EUR. Sudraba stieņa pārdošanas rezultātā nav gūts ienākums – sudraba stienis pārdota ar 100 EUR (1400 – 1500) zaudējumiem.

Ar nodokli apliekamais ienākums neveidojas.

Piemērs

Persona (rezidents) par 62 EUR pārdeva sudraba monētu Vīnes filharmonija, kas iegūta mantojumā. Mantojuma apliecībā nav norādīta šīs sudraba monētas vērtība.

Ar nodokli apliekamais ienākums ir 62 EUR.

Ja saņemts dāvinājumā

Piemērs

Persona (rezidents) par 2400 EUR pārdeva zelta stieni “Fortūna PAMP”, kas iegūts īpašumā uz dāvinājuma līguma pamata. Dāvinājuma līgumā norādīta šī zelta stieņa vērtība 1900 EUR.

Ar nodokli apliekamais ienākums ir 500 EUR (2400 – 1900).

Ja dāvinājuma līgumā nav norādītā konkrētā kapitāla aktīva vērtība, par iegādes vērtību uzskata vērtību, kādu dāvinājuma saņēmējs var pierādīt, iegūstot informāciju no dāvinātāja, vai kāda ir pieejama publiskajos reģistros dāvinājuma saņemšanas brīdī. Iegūtā informācija no dāvinātāja ir dokumentāri pierādāmi dāvinātāja kapitāla aktīva iegādes izdevumi. Šādi noteiktā kapitāla aktīva iegādes vērtība nevar būt lielāka par kapitāla aktīva atsavināšanas cenu.

Piemērs

Persona (rezidents) par 2400 EUR pārdeva zelta stieni “Valcambi”, kas iegūts īpašumā uz dāvinājuma līguma pamata no citas personas (rezidenta), ar kuru nav radniecības saišu. Dāvinājuma līgumā nav norādītā konkrētā zelta stieņa vērtība. Apdāvinātais ir ieguvis konkrētā zelta stieņa “Valcambi” iegādi apliecinošo dokumentu (maksājumu dokumentu par konkrētā zelta stieņa “Valcambi” apmaksu kredītiestādē), dokumentu apdāvinātajam nodevis dāvinātājs, kurš zelta stieni nopirka par 2000 EUR.

Ar nodokli apliekamais ienākums ir 400 EUR (2400 - 2000).

Piemērs

Persona (rezidents) par 2400 EUR pārdeva sudraba stieni “Silvertowne Buffalo””, kas iegūts īpašumā kā dāvinājums no citas personas (rezidenta), ar kuru nav radniecības saišu, kā dāvanu dzimšanas dienā. Dokumenta par sudraba stieņa iegādi dāvinātāja rīcībā nav.

Ar nodokli apliekamais ienākums ir 2400 EUR.

Ienākuma gūšana

Ienākuma gūšana – diena, kad persona saņem naudu vai citas lietas no kapitāla aktīva pārdošanas.

Piemērs

Ainārs (rezidents) 2025.gada 5.janvārī pārdeva zelta stieni “Fortūna”. Zelta stienis “Fortūna” nopirkts par 2050 EUR, pārdots par 2100 EUR.

Ar nodokli apliekamais ienākums ir 50 EUR (2100 – 2050). Aprēķinātais nodoklis 12,75 EUR (50 x 25,5%).

Līdz nākamā gada 15.janvārim (2026.gada 15.janvārim) Ainārs VID iesniedz deklarāciju par ienākumu no kapitāla pieauguma. Aprēķināto nodokli 12,75 EUR samaksā līdz 2026.gada 23.janvārim.

Piemērs

Andrejs (rezidents) 2025.gada 5.janvārī pārdeva zelta stieni “Fortūna”. Zelta stienis “Fortūna” nopirkts par 2000 EUR, pārdots par 3050 EUR.

Ar nodokli apliekamais ienākums ir 1050 EUR (3050 – 2000). Aprēķinātais nodoklis 267,75 EUR (1050 x 25,5%).

Līdz ceturksnim sekojošā mēneša 15.datumam (2025.gada 15.aprīlim) Andrejs VID iesniedz deklarāciju par ienākumu no kapitāla pieauguma. Aprēķināto nodokli 267,75 EUR samaksā līdz 2025.gada 23.aprīlim.